МФО стали более прозрачными и стабильными

Доверять МФО стало проще

Как изменился рынок МФО за последний год

В 2016 году государство приняло ряд мер, чтобы сделать рынок микрокредитования более цивилизованным. Теперь среди ночи вам не позвонит коллектор с угрозами, а в почтовом ящике вы не обнаружите письмо с требованием об уплате «скрытых» процентов. Порядочному заёмщику, который тщательно выбирает МФО, это и раньше не грозило. Однако теперь появились нормативные акты, которые сделали отношения между заимодателем и должником более прозрачными и понятными. А значит, доверять друг другу стало проще. Мы расскажем, какие новшества были введены государством в недавнее время.

1. Закон о коллекторах

Правила для коллекторов ужесточились с середины 2016 г., а с 1 января текущего года ограничения на их методы работы значительно пополнились. Новые нормы заставят уйти с рынка те компании, которые не научились работать деликатно. Теперь для осуществления коллекторской деятельности необходимо зарегистрироваться в госреестре, а для этого уставной капитал фирмы должен быть не менее 10 миллионов рублей! Даже для большинства взыскателей долгов эта сумма неподъёмна: так что выживут только серьёзные компании с деловым, а не криминальным подходом к работе. Сейчас в списке реестра 110 официально работающих коллекторских агентства на всю страну.

2. «Чистка» МФО

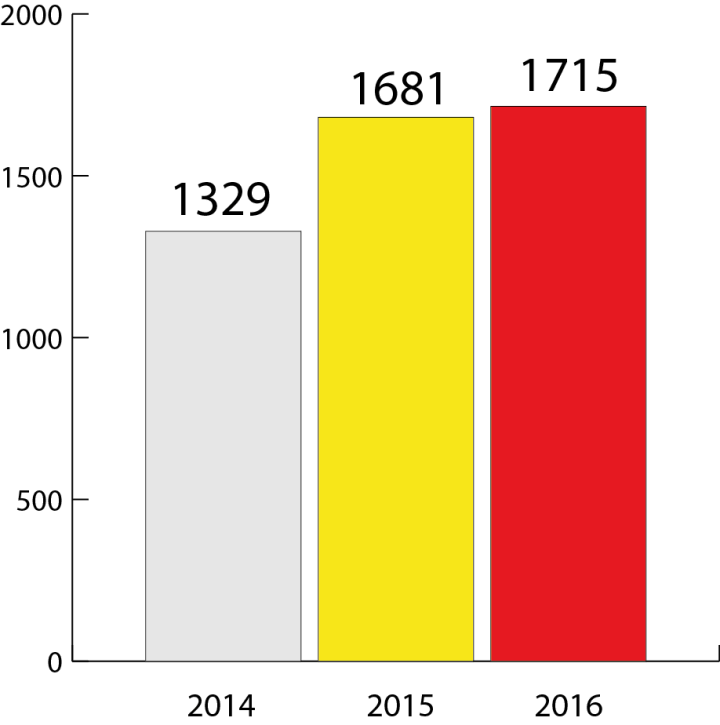

Свой список реестра существует и для микрофинансовых организаций. В 2016 году государство взяло курс на «чистку» этого списка от разнообразных мошенников и финансовых пирамид. В результате количество МФО за год сократилось на треть. Это означает, что риск заёмщиков пострадать от неблагонадежных МФО значительно уменьшился. Надзор регулятора в дальнейшем станет ещё жёстче, и, по оценкам аналитиков, к 2018 году в России останутся официально зарегистрированными не более 1000 микрофинансовых организаций. Сейчас в этом списке чуть более 4500 компаний, выдающих микрозаймы.

Но какой в этом плюс? Ведь чем меньше конкуренции, тем выше цены. Тогда и переплаты по займу будут выше? Не всё так просто. Во-первых, всегда лучше иметь дело с крупной проверенной компанией. Во-вторых, государство предусмотрело способы снижения аппетитов МФО: теперь заёмщик не попадёт в ситуацию, когда долг начинает превышать первоначальную сумму займа в десятки раз.

Количество недобросовестных МФО, ушедших с рынка в последние три года:

3. Понятные проценты

Недобросовестные МФО ранее умело составляли договор займа таким образом, что заёмщик оказывался в кабальных условиях. Проценты росли, как снежный ком, и могли в десятки раз превысить первоначальную сумму займа. Теперь законом регламентировано, что задолженность заёмщика ни в какой момент времени не может превысить сумму долга более чем в три раза.

Допустим, вы взяли микрозаём в 6000 рублей — начисленные проценты в целом не могут превышать 18 000 рублей. Однако сразу предупредим: это не означает, что можно взять в долг до зарплаты на месяц и отдать через год. За несвоевременную уплату долга так же, как и раньше начисляются пени и штрафы.

Закон обязывает каждую микрофинансовую организацию помещать на первую страницу договора информацию обо всех начислениях, то есть указывать полную стоимость займа со всеми начислениями.

Портрет заёмщика, или кто доверяет МФО?

Стоит отметить, что после введения регулятивных мер ситуация на рынке действительно улучшилась. Количество недобросовестных МФО сокращается, и люди охотнее обращаются за микрозаймами.

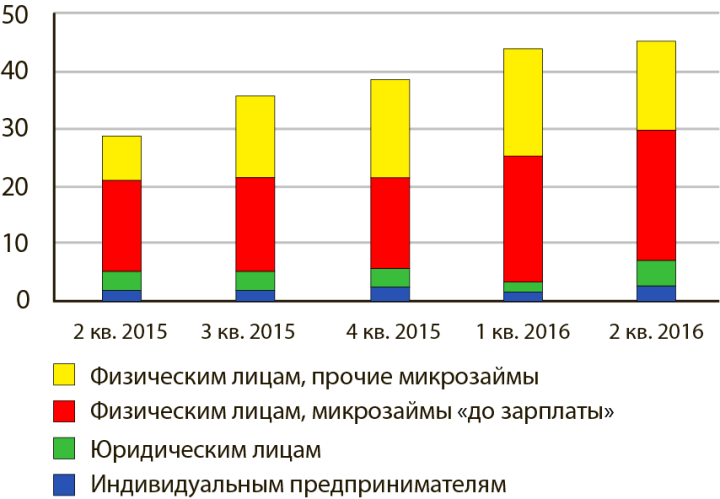

По данным Банка России количество займов, выданных микрофинансовыми организациями, по итогам третьего квартала 2016 года выросло на 22% и составило 85,5 миллиардов рублей. Количество заёмщиков за девять месяцев 2016 года увеличилось на 40%, до 4,7 миллионов человек. При этом всё более активно начинают брать микрозаймы предприниматели: уже в начале второго квартала 2016 года доля займов бизнесменам достигла 15,5%, или 4 миллиардов рублей.

Портрет основной аудитории микрозаёмщиков тоже изменился. В целом «среднестатистический заёмщик» стал на год старше, но основной костяк по-прежнему составляют молодые работающие мужчины в возрасте от 28 до 32 лет (48%) и от 33 до 45 лет (30,5%).

Итак, государственные нововведения всего за один год кардинально изменили рынок МФО: теперь полномочия коллекторов строго прописаны, выдавать займы могут только проверенные Центробанком организации, а начисленные проценты не превысят определённую договором сумму ни в какой момент времени. Закон помог создать вразумительные условия взаимодействия клиента и МФО.